你的位置:股票网炒股配资开户_短线股票配资 > 股票网炒股配资开户 >

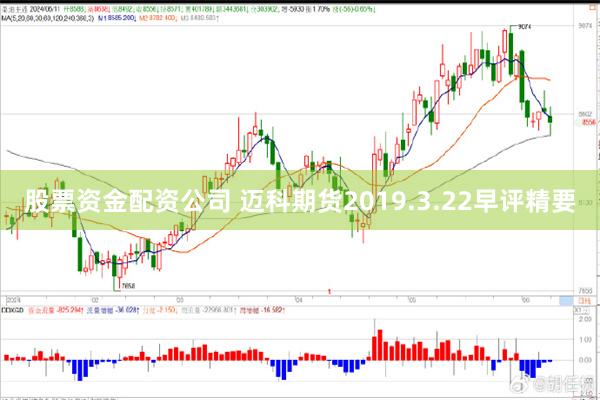

股票资金配资公司 迈科期货2019.3.22早评精要

发布日期:2024-10-03 00:32 点击次数:100

原油隔夜油价因美国经济数据支撑盘中上涨股票资金配资公司,但是随后开始回落,整体收低。今年以来欧佩克限产支撑油价反弹30%以上,后期继续推涨需求更多实质利好。美国原油产量保持高位,但是炼厂开工率提升有利于去库存,预计WTI阶段性或强于布伦特。

高位或有调整,多单止盈

贵金属近期市场不确定风险加大,主要在于英国脱欧方面,但英国脱欧的风险因素并未带来贵金属价格上涨,并且因为英镑欧元下跌导致的美元上涨,对贵金属价格承压。欧盟方面延长脱欧的条件是英国议会下周批准脱欧协议,但英国方面是否能够获得批准仍有较大的不确定性。这必将导致短期欧元美元汇率反复波动,影响贵金属价格走势。

关注美黄金1300附近支撑,跌破将重回震荡区间。

黑色昨日黑色商品冲高回落整体仍在震荡区间内运行;夜盘企稳小幅收红。现货方面,螺纹、热卷暂稳;港口矿价稳、普指微涨,焦炭第二轮降价落地,焦煤弱稳。成材方面,短流程回升较快弥补长流程复产慢的空缺,MS螺纹产量数据同比高于往年的情况下继续回升;昨日沙钢上调旬度价格,钢厂库存情况良好下挺价情绪较浓;但下游采购有所放缓,受盘面影响日成交量不温不火;昨日MS库存数据显示两库去化速度正常,需求略好于往年,但从季节性规律看需求将结束回升趋势后续趋于稳定水平;目前供需两旺下仍无明显驱动,整理形态或将持续。铁矿方面,海外发运及到港小幅回升,淡水河谷旗下东南部系统Brutuce矿山综合设施预计将快于市场预期复产,Alegria矿山宣布预防性停产,但预计检验结束后将复产,同时澳洲方面两飓风同时经过发运港,将对本周发运造成短暂影响,暂时支撑盘面;下游钢厂高炉复产较慢且按需采购为主,需求端驱动不足;近期消息面频繁扰动盘面,可操作性不强。焦炭方面,供给端开工率下滑但仍保持高位,焦企库存有升;需求方面,下游钢厂仍在限产且库存天数偏高采购意愿弱,山东两港库存压力较大,贸易商出货为主,现货第二轮提降落地后若价格企稳,则盘面有弱反弹可能。焦煤方面,煤矿近期逐步验收复产但安检抑制仍存,澳洲进口煤通关仍受限,蒙煤有所恢复,供给端偏整体边际转松;需求看,焦企开工率高位但利润低补库意愿差,部分煤矿降价让利,盘面跟随焦炭企稳。

成材多05空10,铁矿石多05空09继续持有

甲醇昨日减仓震荡。本周港口库存较上周有所下降,上游开工率亦下降,基本面情况略有好转。前期下跌利空出尽,下方2500支撑位较强。近期甲醇维持震荡。关注库存消耗、检修季开工及下游利润情况。暂时观望

农产品截至2019年3月14日的一周,美国2018/19年度大豆净销售量为399500吨,2019/20年度净销售量64400吨,自去年12月份以来,中国共订购1076万吨美豆。截至3月14日,2018/19年度美国对中国大豆出口装船量为434.6万吨,远低于去年同期的2572.6万吨,已销售但未装船的2018/19年度大豆数量为687.3万吨,去年同期为280.1万吨。巴西植物油行业协会发布的3月供需报告显示,2019年巴西大豆出口量预计7010万吨,压榨量预计为4320万吨,期末库存预计29.5万吨,出口与压榨较2018年相比有不同程度的下降,期末库存有小幅上升。据农业咨询机构AgRural称,截至3月14日,巴西大豆收割工作已完成63%,高于五年平均进度56%,头号大豆产区马托格罗索州大豆收割工作已完成97%,但由于近期天气多雨,巴西大豆收获进度放慢。

8月15日的资金流向数据方面,主力资金净流入1864.7万元,占总成交额7.82%,游资资金净流入60.84万元,占总成交额0.26%,散户资金净流出1925.54万元,占总成交额8.08%。

国内方面,近期大豆压榨量处于历史同期低位,沿海大豆结转库存自春节过后持续下降,豆粕库存自3月以来也有小幅降低。由于前两周豆粕价格低位震荡且豆-菜粕价差处于历史极低水平,中下游逢低补库,豆粕成交放量,但2月生猪与能繁母猪存栏继续下降创历史新低,环比分别下降约5.4%和5.0%,非洲猪瘟疫情仍在持续发酵,补栏暂时未出现好转。新希望六和等多家生猪养殖企业开始在全国多地签订新的养猪项目,叠加中央开始第二次收储冻猪肉5万吨,市场信心被提振,养殖户有惜售情绪,但整体上屠宰场提价收购意愿不强。上周外媒消息,中国采购多达20万吨美国猪肉,目前虽不确定是否能顺利卸港,但目前进口美国猪肉利润丰厚,有买家愿意冒险采购,这也间接对豆粕价格进行了一定的压制。上周豆油成交量同比下降,需求较为疲软,沿海油厂库存继续走高接近近7年同期高位,且马棕2月数据利空,导致近期油脂大幅回落。在饲料商补库和大豆库存持续降低的驱使下,未来半月豆粕将以低位震荡及小幅反弹为主,豆油棕榈油或将下探前期支撑。因进口加拿大菜籽前景不明,虽短期原料供应充足,但5月船期急剧减少,令市场担忧后期供应,故菜系油粕下方支撑较强。4月1日全国将农产品进口增值税从10%下调至9%,叠加巴西大豆大量到港,届时油粕价格压力或继续增大。油粕观望,激进者可待反弹轻仓做空豆类油粕比。

纸浆"国内纸浆库存高企,贸易商挺价意愿较强,需求端对于原料和成品的涨价接受度较低,纸厂拿货积极性一般,成交偏少,价格存在一定压力。多数纸企发布3月涨价函,涨幅最高至200元/吨不等,但市场需求平淡,涨价难有效果。白卡纸、包装纸短期内会有新增产能投放,市场情绪谨慎,整体交投不旺,市场表现偏弱,春季涨价态势并不特别强势,预计3月下旬,纸厂会再度启动涨价来消化成本压力。基差回到300左右,继续下行空间有限。基本面压力尚存,上涨动力不足,综述,预计未来期价低位运行。暂时观望。

纺织原料美棉市场周四出口报告显示销售净增12.5万包,销售情况开始恢复。中美将在下周28日开始第八轮高级别经贸磋商,4月初在美进行第九轮磋商,可能会推动实质性进展。4月市场开始进入春播,美国中西部洪灾预期出现,在多项利多的推动下,美棉价格向上突破,下一步预计试探价格78、70美分。中国棉花市场消费在中端纱线缓解有所复苏,库存出现回落的,而下游布的库存问题仍是反映了棉纺的消费还偏弱。原料方面棉花的高仓单叠加高商业库存,是制约价格的难有行情的最重要因素。盘面上,价格波动收窄,均线粘连等待方向。观望。期权:宜选择方向偏好弱组合及收期权费为主。

白糖原糖价格连续三个交易日回调,以反映印度糖产量本年首次上调的利空,对于多变的印度市场,市场仍面对着产量变化风险。就生产进度而言,截止3月上半月已完成2734.7万吨,同比仍增加约6%水平,但趋势是否变化需要看能否影响平衡表的盈缺转变。中国阶段性的处于消费淡季,南方主产区糖厂陆续开始收榨,市场静待消费旺季来临,短期消息真空期价格更多依靠盘面资金影响。盘面上,郑糖夜盘价格低开下行,日线级别出现跌停板价格,分时图上并没有出现此价格,我们判断或是错单,中期仍保持震荡观点不变。

05合约5000-5250区间操作;期权:依期货方向选择盘整或突破组合股票资金配资公司。